新政策下自来水企业如何缴纳增值税

2016-4-6 0:0:0 wondial新政策下自来水企业如何缴纳增值税

新政策下自来水企业如何缴纳增值税新的《暂行条例》实施后,自来水企业涉及的增值税政策变化较大,人只有把握好政策要点,才能做出恰当的选择。

1994年实施增值税以来,自来水企业涉及的增值税政策几经调整。1994年颁布的《增值税暂行条例》规定,自来水适用13%的税率。但部、国家总局于1994年下发的《关于自来水征收增值税问题的通知》(财税〔1994〕14号)又规定,增值税一般纳税人销售自来水比照对县以下小型水力发电和部分建材等商品的征税规定,可按6%的征收率征收增值税。2002年国家税务总局又发布《关于自来水行业增值税问题的通知》(国税发〔2002〕56号)进一步明确,自来水公司销售自来水按6%的征收率征收增值税的同时,对其购进独立核算水厂的自来水取得的增值税专用发票上注明的增值税税款(按6%征收率开具)予以抵扣。

今年实施新的《增值税暂行条例》后,上述有关自来水的增值税政策全部废止。财政部、国家税务总局在《关于部分货物适用增值税低税率和简易办法征收增值税政策的通知》(财税〔2009〕9号)中规定,一般纳税人销售自产自来水,可选择按照简易办法依照6%的征收率计算缴纳增值税,但不得抵扣进项税额,且一般纳税人在选择简易办法计算缴纳增值税后,36个月内不得变更。

自来水涉及的增值税政策变化后,纳税人要注意以下几点:

一是税负可能提高。原政策下,一般纳税人按6%的征收率缴纳增值税,可以抵扣购进自来水的进项税额。新政策下,一般纳税人可以选择按照13%的税率减去可以抵扣的进项税的差额申报纳税,也可以选择按照简易办法依6%的征收率计算缴纳增值税,但不得抵扣进项税额。两种计税方法哪种情况下税负较低、利润最大,纳税人要综合考虑不同计税方法对企业增值税税负的影响。

二是慎重选择纳税人身份。新政策下,小规模纳税人的征收率统一下调为3%,一般纳税人销售自来水按简易办法仍要依照6%的征收率征税,而且不能抵扣进项税额,一般纳税人销售自来水的税负明显高于小规模纳税人。但如果为了降低税负而人为地改变纳税人身份,则会面临很大的税务风险。因为国家税务总局《关于增值税一般纳税人认定有关问题的通知》(国税函〔2008〕1079号)明确规定,2008年应税销售额超过新标准的小规模纳税人向主管税务机关申请一般纳税人资格认定的,主管税务机关应按照现行规定为其办理一般纳税人认定手续。2009年应税销售额超过新标准的小规模纳税人,应当按照《增值税暂行条例》及其实施细则的有关规定,向主管税务机关申请一般纳税人资格认定。未申请办理一般纳税人认定手续的,应按销售额依照增值税税率计算应纳税额,不得抵扣进项税额,也不得使用增值税专用发票。

三是注意税收政策的相关规定。原政策下,一般纳税人销售自来水可按6%的征收率缴纳增值税,范围更宽泛,并不限于自产自来水。新政策下,选择按照简易办法依照6%的征收率计算缴纳增值税的自来水应是自产的。因此,自来水公司及其他单位销售、转售自来水,不能适用按简易办法征收增值税政策。另外还需要注意的是,对于生产桶装饮用水的企业,由于桶装饮用水不属于自来水,因此不能适用13%的税率,也不能适用财税〔2009〕9号文件规定的按简易办法缴纳增值税,一般纳税人应按照17%的适用税率缴纳增值税,小规模纳税人则按照3%的征收率纳税。

四是不同应税业务要分开核算。一些自来水公司为客户更换水表收取安装费的同时,还要销售水表。对于自来水公司经营自来水以外的业务,按照规定,如果是一般纳税人则应将销售自来水和销售水表的业务分别核算,购进水表取得的增值税专用发票的进项税额可在销售水表的销项税额中抵扣;如果选择简易征收办法,则按6%的征收率征税且不能抵扣进项税额;如果是小规模纳税人,则按3%的征收率征税。

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

- 12.1用友 备份2019-4-23 8:0:0

- 12.1用友不能自动备份2019-4-23 8:0:0

- 840d nc备份2019-4-23 8:0:0

- k3 反审核凭证2019-4-23 8:0:0

- k3凭证审核的设置2019-4-23 8:0:0

- k3固定资产卡片删除2019-4-23 8:0:0

- kis旗舰版凭证反审核2019-4-23 8:0:0

- nc100电脑报价2019-4-23 8:0:0

- nc6.3报价2019-4-23 8:0:0

- nc价格2019-4-23 8:0:0

最新信息

t+12.0标准版,打了最新补丁,怎么还是没有单据审批工作流? t+12.0标准版,打了最新补丁,怎么还是没有单据审批工作流?[]

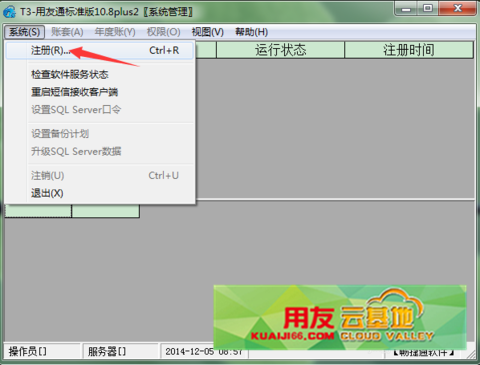

您点击系统管理—账套设置—选项设置,是说这里没有启用了审批流的地方吗?@服务社区刘小艳:是的,我找到了,谢谢