出售固定资产怎样计算增值税

2016-1-21 0:0:0 wondial出售固定资产怎样计算增值税

出售固定资产怎样计算增值税 甲有限公司成立于2007年6月,主要从事机械制造与销售。2007年7月,国税机关认定其为小规模纳税人,2008年6月转为增值税一般纳税人。2014年7月,因政府主导的政策性搬迁,董事会作出决议,将部分设备处置。其中,出售2007年7月购入的A设备2台,售价41.2万元;出售2008年9月购入的B设备3台,售价55.62万元;出售2010年8月购入的C设备5台,售价175.5万元。上述售价均为含税价。甲公司出售设备如何计算增值税?

《财政部、国家税务总局关于简并增值税征收率的通知》(财税〔2014〕57号)规定,从2014年7月1日起,一般纳税人销售自己使用过的属于条例第十条规定不得抵扣且未抵扣进项税额的固定资产,按照简易办法依照3%征收率减按2%征收增值税。

《国家税务总局关于一般纳税人销售自己使用过的固定资产增值税有关问题的公告》(国家税务总局公告2012年第1号)规定,增值税一般纳税人销售自己使用过的固定资产,如购进或自制固定资产时为小规模纳税人,认定为一般纳税人后销售该固定资产,可按简易办法依4%征收率减半征收增值税,同时不得开具增值税专用发票。按财税〔2014〕57号文件,应调整为按3%征收率减按2%征收增值税。

《财政部、国家税务总局关于全国实施增值税转型改革若干问题的通知》(财税〔2008〕170号)明确,增值税一般纳税人销售自己使用过的2009年1月1日以后购进或者自制的固定资产,按照适用税率征收增值税。

甲公司2014年7月销售的A设备,为小规模纳税人期间购入。销售B设备在2009年之前购入,其进项税未抵扣且不得抵扣。因此,出售的A、B设备均以3%征收率减按2%计算增值税。不含税售价为(41.20+55.62)÷1.03=94(万元),实际应纳税额为94×2%=1.88(万元)。出售2010年购入的设备,应计提销项税为175.5÷1.17×17%=25.5(万元)。

在填报2014年7月增值税纳税申报表(一般纳税人适用)时,第21栏“简易计税办法计算的应纳税额”为94×3%=2.82(万元)。第23栏“应纳税额减征额”为94×1%=0.94(万元)。第21栏~第23栏金额为2.82-0.94=1.88(万元),是按简易办法计算的实际应纳增值税额。

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

- 12.1用友 备份2019-4-23 8:0:0

- 12.1用友不能自动备份2019-4-23 8:0:0

- 840d nc备份2019-4-23 8:0:0

- k3 反审核凭证2019-4-23 8:0:0

- k3凭证审核的设置2019-4-23 8:0:0

- k3固定资产卡片删除2019-4-23 8:0:0

- kis旗舰版凭证反审核2019-4-23 8:0:0

- nc100电脑报价2019-4-23 8:0:0

- nc6.3报价2019-4-23 8:0:0

- nc价格2019-4-23 8:0:0

最新信息

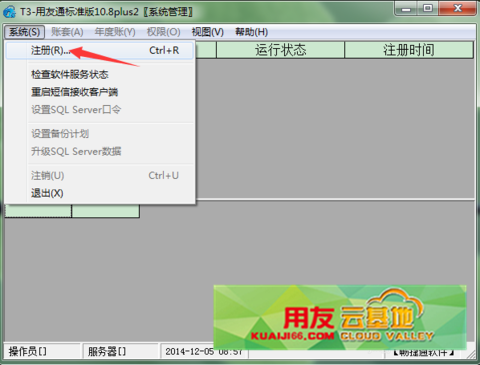

用友T3-用友通年结检查用友T3-用友通年结检查

年度结转后各个模块需要检查哪些项目?没有写明帮助。

1、总账:基础数据是否结转正确,期初余额试算平衡、期初对账平衡。

2、工资:人员、部门、工资项目等基础档案是否正常结转。

3、固定资产:总账原值、累计折旧额是否与上年一致。

4、采购:期初采购发票、期初采购入库单、供应商往来期初是否正常结转。

5、销售:期初发货单、客户往来期初是否正常结转。

6、库存:库存期初、库存总账、现存量、库存批次汇总表等是否与上年年末一致。

7、核算:总账、收发存汇总表、明细账、暂估材料余额表等是否与上年末一致。

如有其它问题,请在下面回复。也可以联系用友畅捷服务联盟用友4S店-用友天龙瑞德软件有限公司。

用友天龙瑞德软件专业销售用友软件,用友财务软件,维护用友T3、用友T6、用友U8、致远oa软件。我们将竭诚为您服务。

联系电话:010-59798025。网址:http://yun.kuaiji66.com

U8.50打印无法连续打印U8.50打印无法连续打印

U8.50-打印无法连续打印

| 自动编号: | 14272 | 产品版本: | U8.50 |

| 产品模块: | 总账 | 所属行业: | 通用 |

| 适用产品: | 850 | 关 键 字: | 账簿打印 |

| 问题名称: | 打印无法连续打印 | ||

| 问题现象: | 每页位置不断向下走 | ||

| 原因分析: | 打印机精度不准 | ||

| 解决方案: | 测量两页与底边差距后除二 后调整纸张大小 温馨提示:如果您的问题还没有解决,欢迎进入用友云基地。 | ||