车位销售方式不同 纳税义务发生时间各异

2016-1-25 0:0:0 wondial车位销售方式不同 纳税义务发生时间各异

车位销售方式不同 纳税义务发生时间各异房地产开发企业中,经常出现地面房产前期销售,而地下停车位(可办理产权证明)不能实现同步销售的情形,在此情况下,如果在车位的销售问题上,采取合理的营销策略,可以达到延期纳税甚至节税的效果。本文举例说明如下。

案例

江苏省某商业地产项目,地面商业及办公用房面积36000平方米,地下停车位4500平方米(每个车库30平方米),以前年度未实现销售。2013年,地上商业及办公用房销售33500平方米,每平方米单价8000元;地下车库出售35个,每个60000元。假设每平方米开发成本金额4000元(其中含利息200元,市政配套费等政府收费100元)。假设经营税金及附加按销售收入的5.6%计算,期间费用金额500万元,土地增值税的计算,按《江苏省地方税务局关于土地增值税有关业务问题的公告》(苏地税规〔2012〕1号公告)的规定执行,房地产开发费用按取得土地使用权所支付的金额以及开发成本之和的10%计算扣除,暂不考虑其他纳税调整事项。

1.应缴土地增值税的计算

①实现销售收入总额=33500×8000+35×60000=270100000(元)。

②已销开发产品销售面积百分比=(33500+1050)÷(36000+4500)=85.31%。

③不含利息、配套费的开发成本扣除额=(36000+4500)×(4000-200-100)×85.31%=127837035(元)。

④开发成本中不可加计扣除的市政配套费扣除额=(36000+4500)×100×85.31%=3455055(元)。

⑤房地产开发费用为③×10%=12783703.5(元)。

⑥财政部允许加计扣除项目金额为③×20%=25567407(元)。

⑦经营税金及附加为270100000×5.6%=15125600(元)。

⑧扣除金额合计为③+④+⑤+⑥+⑦=184768800.5(元)。

⑨增值率为(270100000-184768800.5)÷184768800.5=46.18%。

⑩应缴土地增值税金额=(270100000-184768800.5)×30%=25599359.85(元)。

2.应缴企业所得税的计算

①收入总额为33500×8000+35×60000=270100000(元)。

②销售成本扣除额为(33500+35×30)×4000=138200000(元)。

③经营税金及附加为270100000×5.6%=15125600(元)。

④土地增值税扣除额为25599359.85元。

⑤期间费用扣除额为5000000元。

⑥应纳税所得额=①-②-③-④-⑤=86175040.15(元)。

⑦应缴纳企业所得税额=8617504.15×25%=21543760.04(元)。

如果公司改变车位销售方案,我们分别以以下两种方案为例,计算需缴纳土地增值税及企业所得税金额。

方案一

销售价格不变,与地面房产捆绑销售,车位延期一年付款,增加车位销售115个,实现车位完全销售。

1.应缴土地增值税的计算

①实现销售收入总额为33500×8000+150×60000=277000000(元)。

②已销开发产品销售面积百分比为(33500+4500)÷(36000+4500)=93.83%。

③不含利息、配套费的开发成本扣除额为(36000+4500)×(4000-200-100)×93.83%=140604255(元)。

④开发成本中不可加计扣除的市政配套费扣除额为(36000+4500)×100×93.83%=3800115(元)。

⑤房地产开发费用为③×10%=14060425.5(元)。

⑥财政部允许加计扣除项目金额为③×20%=28120851(元)。

⑦经营税金及附加为277000000×5.6%=15512000(元)。

⑧扣除金额合计为③+④+⑤+⑥+⑦=202097646.5(元)。

⑨增值率为(277000000-202097646.5)÷202097646.5=37.06%。

⑩应缴土地增值税金额为(277000000-202097646.5)×30%=22470706.05(元)。

2.应缴企业所得税的计算

①收入总额为33500×8000+150×60000=277000000(元)。

②销售成本扣除额为(33500+4500)×4000=152000000(元)。

③经营税金及附加为277000000×5.6%=15512000(元)。

④土地增值税扣除额为22470706.05元。

⑤期间费用扣除额为5000000元。

⑥应纳税所得额为①-②-③-④-⑤=82017293.95(元)。

⑦应缴纳企业所得税额为82017293.95×25%=20504323.49(元)。

方案二

降低车位销售价格,由每个60000元降至55000元,增加车位销售115个,实现车位全销售。

1.应缴土地增值税的计算

①实现销售收入总额为33500×8000+150×55000=276250000(元)。

②已销开发产品销售面积百分比为(33500+4500)÷(36000+4500)=93.83%。

③不含利息、配套费的开发成本扣除额为(36000+4500)×(4000-200-100)×93.83%=140604255(元)。

④开发成本中不可加计扣除的市政配套费扣除额=(36000+4500)×100×93.83%=3800115(元)。

⑤房地产开发费用为③×10%=14060425.5(元)。

⑥财政部允许加计扣除项目金额为③×20%=28120851(元)。

⑦经营税金及附加为276250000×5.6%=15470000(元)。

⑧扣除金额合计为③+④+⑤+⑥+⑦=202055646.5(元)。

⑨增值率为(276250000-202055646.5)÷202055646.5=36.72%。

⑩应缴土地增值税金额为(276250000-202055646.5)×30%=22258306.05(元)。

2.应缴企业所得税的计算

①收入总额为33500×8000+150×55000=276250000(元)。

②销售成本扣除额为(33500+4500)×4000=152000000(元)。

③经营税金及附加为276250000×5.6%=15470000(元)。

④土地增值税扣除额为22258306.05元。

⑤期间费用扣除额为5000000元。

⑥应纳税所得额为①-②-③-④-⑤=81521693.95(元)。

⑦应缴纳企业所得税额为81521693.95×25%=20380423.49(元)。

我们将以上计算结果列成表格进行比较(见上文表格):

综上案例分析得出,车位的销售单价2000元/平方米,成本4000元/平方米,如果车位销售滞后,即会形成成本沉淀;而促进车位的销售,销售收入及成本得到提前确认,可以达到抵免土地增值税和企业所得税的双重效果。方案一比原方案延期纳税4168090.35元,即该公司以放弃35个车位210万元一年期资金成本的代价取得了延期纳税4168090.35元的效果;方案二比原方案延期纳税4504390.35元,即该公司以放弃绝对金额75万元(150个车库,单价0.5万元/个)的代价取得了延期纳税4504390.35元的效果。

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

- 12.1用友 备份2019-4-23 8:0:0

- 12.1用友不能自动备份2019-4-23 8:0:0

- 840d nc备份2019-4-23 8:0:0

- k3 反审核凭证2019-4-23 8:0:0

- k3凭证审核的设置2019-4-23 8:0:0

- k3固定资产卡片删除2019-4-23 8:0:0

- kis旗舰版凭证反审核2019-4-23 8:0:0

- nc100电脑报价2019-4-23 8:0:0

- nc6.3报价2019-4-23 8:0:0

- nc价格2019-4-23 8:0:0

最新信息

对财务一点都不了解可以去学习考财会证件吗? 对财务一点都不了解可以去学习考财会证件吗?初中学历,下学后学了几个月的电脑,会办公软件?但对财务知识不通?现在公司任职财务小助理?平常做统计什么的?如果想考会计证会不会很难? 可以试一试,会计证不难

用友U8其他卡片管理打开无响应U8其他卡片管理打开无响应

U8其他-卡片管理打开无响应

| 自动编号: | 7303 | 产品版本: | U8其他 |

| 产品模块: | 固定资产 | 所属行业: | 通用 |

| 适用产品: | u821 | 关 键 字: | U8固定资产日常操作 |

| 问题名称: | 卡片管理打开无响应 | ||

| 问题现象: | 固定资产卡片管理打开无响应。 | ||

| 原因分析: | fa_itemsmanual表中的字段“man311s”字段中有0值。由于该字段客户定义为外币汇率,而其“外币原值”设置为“原值/外币汇率”,所以在计算是出现被0除的错误,导致u8不能继续运行,所以“卡片管理无法打开”。 | ||

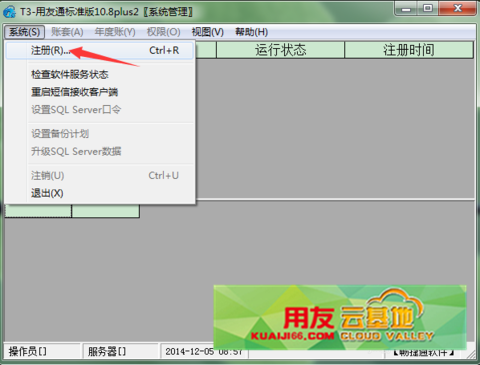

| 解决方案: | 解决办法:在sqlserver的查询分析器中执行对应数据库如下语句即可: UPDATE fa_ItemsManualSET man311s = NULLWHERE man311s = 0注意:由于此原因,每次如果对卡片进行了“修改”“保存”操作,如果该卡片的“外币汇率”为0的话,都会出现此问题,建议修改公式将“外币原值”设置为“原值*外币汇率”,这样需要重新换算现有的汇率。而且现实中汇率是不能为0的。如果不更改此公式,以后出现类似问题请先尝试以上解决办法。 温馨提示:如果您的问题还没有解决,欢迎进入用友云基地。 | ||