新申报表税企双方“瞄向”税务风险

2016-4-6 0:0:0 wondial新申报表税企双方“瞄向”税务风险

新申报表税企双方“瞄向”税务风险 自2015年1月1日起,人在处理2014年汇算清缴工作时,将使用新企业所得税年度纳税申报表。新申报表在1张主表基础上设置了多层次多架构的附表,由旧表的1张主表11张附表变为1张主表9类附表共41张表,架构更加合理,信息量丰富,正确填报有助于企业防范风险。 新申报表架构合理繁简适度 新申报表共41张表,总体上还是沿用现行申报表的思路设计而成。新申报表在1张主表基础上设置了多层次多架构的附表,1张主表9类附表。修订后的申报表共41张,包括:1张基础信息表,1张主表,6张收入费用明细表,15张纳税调整表,1张亏损弥补表,11张表,4张境外所得抵免表,2张汇总纳税表。与旧表相比,有很多变化。比如,新申报表新增了《企业基础信息表》,用以反映纳税人的基本信息,包括名称、注册地、行业、注册资本、从业人数、股东结构、政策、存货办法、对外情况等。这些信息,既可以替代企业备案资料,比如资产情况及变化、从业人数,通过这些信息,可以判断纳税人是否属于小微企业,小微企业享受优惠政策,就无需再报送其他资料;也是税务机关进行管理所需要的信息。 另外,新申报表还增加了《企业所得税年度纳税申报表填报表单》。企业财务人员根据企业自身情况选择填报哪些明细表,在相应位置画钩,凡是钩上的,需填报主表后面相应的明细表,要做到一一对应。 国家税务总局所得税司三处副处长岳光富介绍了此次修订申报表的思路和重点。 第一,新申报表采用间接法计算应纳税所得额的设计思路,即以财税差异的调整为主线来进行应纳税所得额的计算。由于企业所得规定的应纳税所得额的计算与会计核算中的口径不一样,应纳税所得额有两种计算方法,一是直接法,二是间接法。间接法是应纳税所得额=会计利润总额±纳税调整项目金额。为了方便纳税人填写申报表,此次申报表仍然延用旧申报表的设计思路。 第二,新申报表中,变化较大的是纳税调整表和税收优惠表。 纳税调整是所得税管理的重点和难点,现行申报表中仅1张纳税调整表,该表功能仅是将纳税人进行纳税调整后的结果进行统计、汇总,没有体现税收政策和执行过程,也不反映税收与会计的差异,税务机关很难判断其合理性及准确性。因此,新申报表将所有的税会差异需要调整的事项,按照收入、成本和资产三大类,设计了15张表格,涉及资产损失、资产重组、不征税收入、财税差异的跨期调整业务、拆迁补偿、长期股权投资等内容进行展开详细填报。通过表格的方式反映这些项目的变化情况,这既方便纳税人填报,又便于税务机关开展纳税评估、分析。 这次申报表的设计充分体现了对税收优惠项目的反映。旧申报表仅设1张优惠表,仅把企业所享受的优惠数额进行汇总,没有体现各项优惠条件及计算口径,不利于税务机关审核其合理性和合规性。新申报表将目前我国39项企业所得税税收优惠项目,按照税基、应纳税所得额、税额扣除等进行分类,设计了11张表格,通过表格的方式表现出税收优惠享受情况、过程。既方便纳税人填报,又便于税务机关掌握税收减信息,核实优惠的合理性,进行优惠效益分析。 税收优惠是国家给予纳税人的,优惠到什么程度、优惠到什么状态,税务机关要掌握。纳税人既然享受了企业所得税的优惠,就应该按照优惠的项目细化,严格按照税法条例中的税基优惠和税率优惠来填报税收优惠表,税基优惠应按照免税收入 减计收入 加计扣除三个项目填报。 第三,在境外所得税收抵免方面,在原有的《境外所得税收抵免明细表》基础上,新增了《境外所得纳税调整后所得明细表》、《境外分支机构弥补亏损明细表》、《跨年度结转抵免境外所得税明细表》。境外所得税收抵免涉及三个方面:还原税前应纳税所得额抵免问题,境外机构的盈亏互补问题,当期未抵扣完后的分年度结转抵免问题。这些问题通过这4张表,能够很清楚地反映企业发生境外所得税如何抵免以及抵免的具体计算问题。 第四,这次变化大的地方还有汇总纳税。新申报表新增了《跨地区经营汇总纳税企业年度分摊企业所得税明细表》、《企业所得税汇总纳税分支机构所得税分配表》。全国进行汇总纳税的有近13万户企业,这次把汇总纳税单独从以前的主表中拿出来单独做个附表,是为了便于税收征管。 修订后的新申报表有以下特点: 一是架构合理。新申报表采取围绕主表进行填报,主表数据大部分从附表生成,既可以电子申报,又可以手工填写。每张表既能独立体现税收政策或税收优惠,又与主表相互关联,层级分明,内容清晰,填报便捷。 二是信息量丰富。新申报表既有会计信息,又有财税差异情况,同时还包括税收优惠、境外所得等信息,便于进行税收优惠、纳税情况、税收风险等分析和提取信息、数据。 三是注重主体,繁简适度。申报表虽共有41张,但纳税人可以根据自身的业务情况,凡涉及的,选择填报,不涉及的,就无需填报,充分考虑了不同纳税人规模、业务情况。对于占企业所得税纳税户80%以上的小微企业而言,可能仅填报4张~5张就可以,比之前更加简化、便捷。 新申报表有助防范税务风险 新申报表对纳税人有何影响?新申报表从整体看,首先,便于纳税人控制申报风险,提高申报质量。需要填写的表增加,对纳税人而言,有积极意义,有助于提高申报的确定性,提高申报质量。如,尽管有税收文件规定,纳税人每年都要符合高新技术企业的诸多条件,一条不符合,就会丧失高新技术企业资格。填写《高新技术企业优惠情况及明细表》,有助于纳税人审视自己是否符合高新技术企业的条件,及时规避可能的风险。其次,新申报表有助于纳税人提高税收管理水平。科学、细致的申报表设计,纳税人在填写申报表时,实际是从不同的角度检查、对照自己的所得税管理,税务管理,通过申报,可以揭示税收管理、中存在的问题。 如何正确填写申报表,保证2014年所得税汇算清缴的工作质量?王冬生提醒纳税人,要认真学习申报表及其填表说明,尤其是填表说明中列举的作为制表依据的相关;要对照企业自己的经营情况,分析需要填写哪些申报表;可以聘请合格的中介机构,帮助出具所得税汇算清缴的鉴证报告。他指出,年度纳税申报计算方法可按以下口诀操作:会计利润是起点,境内境外分别算,纳税调整是关键,税额再做加或减,扣掉已预缴税款,应补应退才算完,只要记住这条线,汇算清缴并不难。 国家税务总局税务干部赵国庆介绍,根据以往经验,国家税务总局在颁布新的企业所得税申报表时,很多在实践执行中有颇多争议的企业所得税政策,会通过申报表的填报规则给予明确,从而减少企业所得税政策执行中的税企争议。比如,房地产企业按预计毛利率缴税是否可以扣除及土地问题就是一个有争议的问题。对于这个问题,在新申报表的《视同销售和房地产开发企业特定业务纳税调整明细表》中给予了明确的答复,在该表第22行~25行的计算中,申报表和填表说明都明确,房地产企业销售未完工产品实际发生的营业税金及附加、土地增值税,且在会计核算中未计入当期的金额可以扣除。如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

- 让信息化给管理会计的推广插上双翼2019-4-23 8:0:0

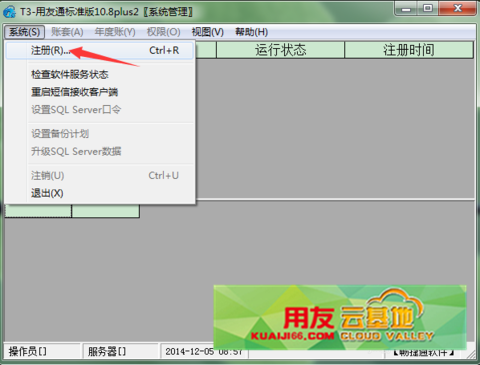

- 用友t3账套每月备份2019-4-23 8:0:0

- 用友t3账套自动备份2019-4-23 8:0:0

- 用友t3资料导出导入2019-4-23 8:0:0

- 用友t3软件怎么备份2019-4-23 8:0:0

- 用友t3软件怎样备份2019-4-23 8:0:0

- 用友t3软件数据备份2019-4-23 8:0:0

- 用友t3输出和备份区别2019-4-23 8:0:0

- 用友t6 互斥2019-4-23 8:0:0

- 用友t6 备份2019-4-23 8:0:0

最新信息

用友T3用友通盘点表数据出错用友T3用友通盘点表数据出错

保存盘点单时提示“盘点数量及件数必须同时为零或同时大于零”,因为软件的这种换算方式会产生有些存货数量为零,但件数还有小数位数的情况。现在软件中控制的是,在某个存货的件数或者数量出空的时候,对应的计量单位也会出空,由于您使用的是10.1plus1的版本,所以这方面没有控制,开发已经在10.1plus2上做了相应的控制,在做业务单据的时候,如果数量出空,这样件数会自动出空。所以,现在这个情况需要做出入库单手工进行调整为0。

如有其它问题,请在下面回复疑问,我们将第一时间与您联系,帮助您解决问题。同时您也可以联系用友畅捷服务联盟用友4S店-用友天龙瑞德软件有限公司。

用友天龙瑞德软件专业销售用友软件,用友财务软件,维护用友T3、用友T6、用友U8、致远oa软件。我们将竭诚为您服务。

联系电话:010-59798025。网址:http://yun.kuaiji66.com