预售收入怎样计算应缴所得税

2016-4-15 0:0:0 wondial预售收入怎样计算应缴所得税

预售收入怎样计算应缴所得税问:老师您好:我们是房地产开发公司中独立核算的项目部,开发产品的投入和销售都独立核算,有几个问题请教您:

1)用于项目开发的接待费,计入了“开发间接费用-招待费”,可以吗?

2)项目已达到可以预售的阶段,在这个过程中,产生的广告费、宣传费,也计入“开发间接费用-广告费(宣传费)”,而不计入“管理费用”可以吗?

3)所建的售楼处,可以计入“开发间接费用-宣传费”吗?

4)对于预售收入,怎样计算应缴所得税?谢谢!

答:一般来讲,房地产企业的开发间接费用是指直接组织、管理开发项目发生的费用,具体包括工资、职工福利费、折旧费、修理费、办公费、水电费、劳动保护费、周转房摊销等,这属于开发成本的核算范围。而上述所指的接待费、广告费、宣传费不属于开发成本,而属于开发费用,因此,你公司上述费用不能通过“开发间接费用”科目来核算,而应作为期间费用进行核算。

对于上述所指售楼处的核算,《国家税务总局关于房地产开发业务征收企业所得税问题的通知》(国税发[2006]31号)第八条第(二)款第8点规定:“开发企业建造的售房部(接待处)和样板房,凡能够单独作为成本对象进行核算的,可按自建固定资产进行处理,其他一律按建造开发产品进行处理。售房部(接待处)、样板房的装修费用,无论数额大小,均应计入其建造成本。”因此,你公司建造的售楼处应根据具体情况通过“固定资产”或其他相关科目进行核算,不能直接通过“开发间接费用”科目进行核算。

关于你公司取得预售收入的企业所得税问题,《国家税务总局关于房地产开发业务征收企业所得税问题的通知》(国税发[2006]31号)第一条规定:“开发企业开发、建造的住宅、商业用房以及其他建筑物、附着物、配套设施等开发产品,在其未完工前采取预售方式销售的,其预售收入先按预计计税毛利率分季(或月)计算出当期毛利额,扣除相关的期间费用、营业税金及附加后再计入当期应纳税所得额,待开发产品结算计税成本后再行调整。”

涉及的具体计算,请参见《国家税务总局关于房地产开发业务征收企业所得税问题的通知》(国税发[2006]31号)

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

- 用友T3用友通系统重装后,没有账套备份,如何恢复账套2019-4-29 8:0:0

- 企业是接单生产模式,需求不稳定,经常出现紧急订单,如何判断这样的紧急订单会不会造成计划和生产的..2019-4-27 8:0:0

- 企业在车间管理中,可以依据工段、车间、设备、员工等多种资源进行明细式派工?2019-4-27 8:0:0

- 以物易物在用友T3用友通通2005中如何实现2019-4-27 8:0:0

- 什么是安全库存、最低库存、最高库存?用友软件U8+中是如何管理的?2019-4-27 8:0:0

- 一般企业普通采购流程分为哪几种?2019-4-23 8:0:0

- 会计在填制凭证时会出现漏录某张凭证的情况,系统支持补录会计凭证吗?_12019-4-23 8:0:0

- 企业的生产班组能生产哪些品种,产能有多大很明确,这种情况下ERP系统能不能代替人工按照生产计划..2019-4-23 8:0:0

- 什么是动态安全库存?U8+的动态安全库存是如何实现的?2019-4-23 8:0:0

- 为什么说用友U8+的成本管理是一个完整的成本管理体系?2019-4-23 8:0:0

最新信息

研发费加计扣除政策落实中的税收管理风险 研发费加计扣除政策落实中的税收管理风险 企业研究开发费用税前扣除政策在实际执行中出现了一些问题,包括研发项目立项不真实、研发费用未按规定实行专账管理、多方面混淆研发工作与生产经营概念等,机关须采取措施应对管理风险。 《中华人民共和国法》第三十条规定,“企业开发新技术、新产品、新工艺发生的研究开发费用,可以在计算应所得额时加计扣除”。《国家税务总局关于印发〈企业研究开发费用税前扣除管理办法(试行)〉的通知》(国税发〔2008〕116号)和《部、国家税务总局关于研究开发费用税前加计扣除有关政策问题的通知》(财税〔2013〕70号)等重要文件对其作了进一步细化。笔者发现,研发费加计扣除政策在实际执行中出现了一些问题,须采取措施应对管理风险。 政策执行过程中存在的问题 资料报送不规范,内容不正确。企业项目多,但是没有严格按照一个项目一张归集表报送资料,而是多个项目形成汇总表,在汇总表上分项目归集。有的项目在立项时归属于自主研发,但实际研发过程中有部分委托外单位研发,按照规定应该填写两张归集表。有的企业只是填写一张自主研发的情况表,在表格上加上一行委托研发投入支出。有的企业直接用备案的资料代替加计扣除资料,在归集表上随意删改行次和内容。委托给外单位进行开发的研发费用,有的后附资料仅仅是委托协议或是合同,没有提供受托方该研发项目的费用支出明细情况。 研发项目立项不真实。比如某研发项目大部分是直接采用现有或者公开技术,小部分自主研发,但是企业故意混杂在一起,从专业技术角度讲,税务机关在分辨和判断上有很大难度,很难实施源头控制。特别对于到底是实质性改进技术、工艺、产品(服务),还是企业产品(服务)的常规性升级,税企经常出现争议。即使税务机关提出异议,要求企业提供科技部门的鉴定意见,企业也可以通过相关手段寻求科技部门的帮助,科技部门出于自身利益,对于企业的要求往往把关不严,很容易顺利过关。按照政策规定,科技部门鉴定意见具有最终决定权,税务机关只能认可。尤其财税〔2013〕70号文件明确为地市级科技部门即可,企业的操作空间更大。 研发费用未按规定实行专账管理。按照政策规定,企业应对研发费用实行专账管理。应在财务核算系统中单独核算研发费用,或者设置研发费用辅助账,对每个研发项目单独进行费用登记。按照企业的要求,企业往往把研发费用设置为管理费用的二级科目,比如购买设备和原材料时没有进研发费用,而是作为固定资产和原材料,只是在使用时才根据用途分别记入相关成本费用账户,这时候必须审核辅助明细账,对照凭证号看原始单据,导致研发费用财务核算不明晰,容易出现虚列费用的情况。 研发费用未按项目归集。研发费用可以按照项目的不同直接归集,也可以间接分摊到各项目中去。在间接分摊费用过程中,有些支出无法直接分清楚是哪个项目发生的,企业就会把费用列支到研发项目的间接分摊中去,造成研发费用随意分配分摊。 研发费用超范围扣除。包括加大研发人员基数、加大折旧费用、违规列支研发成果费用。 多方面混淆研发工作与生产经营概念。一是直接材料和动力方面。“直接消耗的材料、燃料和动力费用”是指能够有凭证证明是用于研发活动的,现实中要有研发部门或课题组成员领用材料的领料单为据。有的出库单上领用标明为研发用,但实际上可能是生产经营用。而且有的领用后并未全部使用,企业仍然把领用数量作为扣除依据。 二是仪器设备、无形资产、模具、样品等。文件中只是列明“专门用于研发活动”等限定性词汇,而对于企业应提供何证明、税务部门如何认定,出现异议如何举证,如何作合理调整,未作明确规定。因为这些设备很可能是实际生产共用或者是有共用的可能性,还有情况比较特殊,比如产品体积较大的企业,有些设备只能放置在车间,可能实际确实是研发使用,税务人员由于缺乏专业性,也无法对上述设备仪器归属作出准确判断。 三是工资薪酬方面。列支与研发项目无关的人员工资,比如检测人员在企业都是安排在研发部门或者技术部门的,既进行正常的产品检测,也进行研发产品的检测。这些人员严格来说不算研发人员,其所做的很多工作也不是研发工作,而是企业正常的生产经营行为,但是很多企业将其混杂在一起。 资本化作费用化处理。许多企业出于的考虑,不严格区分费用化支出和资本化支出,不管是否达到资本化条件,统一计入管理费用,当年一次性加计扣除。从研究阶段和开发阶段分析来看,开发阶段费用占的比重较大,特别是原材料的试用,用于中间试验和产品试制的模具、样品、样机及一般测试手段购置费等费用。这个阶段可能有许多费用会形成无形资产,按照规定应按形成无形资产成本的150%摊销。如果该无形资产摊销期限10年,每年可摊销的仅为15%,与按照管理费用150%的扣除方式存在时间性差异。 采取的措施及建议 笔者认为,税务机关应认真分析研发费用加计扣除政策执行中存在的风险点,建立以汇算清缴为基础,以两个关键环节(资料审核和实地核查)为中心,后续管理为补充的风险管理体系,有效防范和应对风险。 建议修改现行认定政策,直接由科技部门负责认定,将立项作为前置事项。只要是科技部门的认定,税务机关就认可,不承担任何认定环节的权利义务,这样既可以解决企业与税务机关在项目认定方面的某些分歧,减少争议,也可以降低税务机关执法风险。 建议规范企业会计核算。按照的要求,建立“研发支出”为一级的核算体系,把“研发支出”设置为一级科目,二级科目按照八大类费用设置,三级科目按照研发项目设置,这样整个研发费用核算体系就能科学地建立起来。不需要资本化的研发费用,月末再转入“管理费用”等科目。这样,企业在日常核算中就已经把研发费用自动归集,也便于税务人员核查。 间接费用的具体分摊方法由企业根据自身的实际情况确定。可以按已发生的直接分摊项目金额为基数确定,也可以依其他固定的方法,如根据设备使用时间记录可以清楚地进行直接归集,也可以采用企业研发部门专门的量表计量用于研发的动力,这样的可信度就比较高。建议尽量做到直接归集项目费用,少采用间接分摊项目费用方法,归集出来的数据则相对准确可信。 控制研发费用违规列支。通过查看研发记录,研发日志,查看材料、动力的耗用情况,与立项报告书的预算耗用进行比对,分析原材料等的投入是否超出预算比例过多,在整个费用中占比重是否过高,判断是否存在生产成本中转入研发费用中的问题。建议企业设置专门的研发领料单,不能用生产领料单替代,以减少争议出现。 严格区分生产与研发,区分研发活动和非研发活动。首先要了解研发项目的技术关键、创新内容,确定研发活动的主体,进一步掌握参与研发活动的人员情况、服务于研发活动的资产情况,确定企业发生的费用是为了研究开发还是为了企业的正常生产经营。其次就是掌握正常的生产情况。对于生产活动来说,一般需要有预定的标准化的计划,通过生产计划或者调度指令来实现。重点关注企业的生产计划或者生产调度指令等方面的内容,能够更好地区分属于生产经营还是研发活动。规范企业的研发日志,能够分出每个项目每个阶段(包括产品设计、研制、小试、技术工艺调整、中试、定型等阶段),确定具体的起止时间,明确参与研发活动的人员、发生的费用、发生的时间。 对企业共同合作开发的项目,核实企业合作各方分摊研发费用的证明材料,如合同相关条款等,合作各方是否就自身承担的研发费用分别计算。对企业委托给外单位进行开发的研发费用,核实受托方提供的费用支出明细情况是否真实、准确,本企业受托研发的,不得将受托研发发生的费用计入本企业研发费加计扣除基数。 跟进后续管理。一是重视申报数据的分析。收入、费用,加计扣除等数据是否匹配。二是复审复核备案资料。加强申报资料的真实性、合法性的审核,认真整理归档备案资料,及时登记台账。三是开展专项检查,总结归纳税收风险点,通过实施有重点的实地核查和监控管理,及时发现和解决问题。建议制定统一的标准,规范执法行为,降低执法风险。 作者单位:山东省淄博市高新区国税局

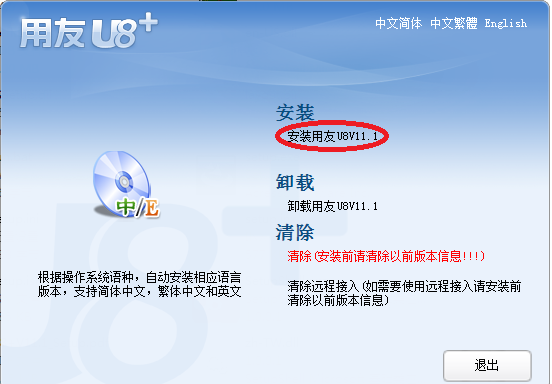

U8.50无法引入帐套数据-U8.50无法引入帐套数据

U8.50-无法引入帐套数据

| 自动编号: | 11624 | 产品版本: | U8.50 |

| 产品模块: | 系统环境 | 所属行业: | 通用 |

| 适用产品: | U8 V8.5x | 关 键 字: | 无法引入帐套数据 |

| 问题名称: | 无法引入帐套数据 | ||

| 问题现象: | 引入帐套数据时提示:无效的备份源 | ||

| 原因分析: | 备份文件的属性为只读 | ||

| 解决方案: | 去掉只读的属性。 温馨提示:如果您的问题还没有解决,欢迎进入用友云基地。 | ||