换股并购如何“避税”

2016-1-31 0:0:0 wondial换股并购如何“避税”

换股并购如何“避税” 随着并购重组活动日益频繁,其在带来整合效益的同时,企业同样面临着巨大的并购税负问题。在上市公司并购公告中,“换股”一词频繁出现。所谓换股,是指在并购过程中,并购方支付的对价并不是现金,而是自身的股权或者控股子公司的股权。这么做除减轻现金支付压力外,避税也是重要原因之一。

2009年,财政部、国家税务总局出台了《关于企业重组业务企业所得税处理若干问题的通知》(财税[2009]59号),并在此通知的基础上于2010年发布了《企业重组业务企业所得税管理办法》(国税[2010]4号)。根据文件,当符合控股75%和股权支付85%两个比例时,并购各方可以采用特殊性税务处理以避免并购所得税的发生。企业认真研读59号文和4号文,认清目前的税收环境,有助于获得节税利益,并减少并购中的税收风险。

并购递延纳税有门槛

根据财税[2009]59号文,符合特殊性税务处理需要满足5个条件:并购重组业务具有合理的商业目的;被收购股权达到75%以上比例;被收购企业在重组日12个月内依然保持原来的经营业务不变;收购企业支付对价中股权支付额不低于收购价款的85%;被收购企业的原股东取得股权后,自重组日12个月以内不转让获得的股份支付。需要注意的一点是,即使是特殊性税务处理,非股权支付额部分还是要确认所得并当期缴纳相应税款。

当并购采用特殊性税务处理时,交易各方对其交易中的股权支付部分,可以按以下规定进行特殊性税务处理:企业债务重组确认的应纳税所得额占该企业当年应纳税所得额50%以上,可以在5个纳税年度的期间内,均匀计入各年度的应纳税所得额。企业发生债权转股权业务,对债务清偿和股权投资两项业务暂不确认有关债务清偿所得或损失,股权投资的计税基础以原债权的计税基础确定,企业的其他相关所得税事项保持不变。

在股权收购的情形下,收购企业购买的股权不低于被收购企业全部股权的75%,且收购企业在该股权收购发生时的股权支付金额不低于其交易支付总额的85%,可以选择按以下规定处理:被收购企业的股东取得收购企业股权的计税基础,以被收购股权的原有计税基础确定;收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定;收购企业、被收购企业的原有各项资产和负债的计税基础和其他相关所得税事项保持不变。

在资产收购的情形下,受让企业收购的资产不低于转让企业全部资产的75%,且受让企业在该资产收购发生时的股权支付金额不低于其交易支付总额的85%,可以选择按以下规定处理:转让企业取得受让企业股权的计税基础,以被转让资产的原有计税基础确定;受让企业取得转让企业资产的计税基础,以被转让资产的原有计税基础确定。

特殊处理“避税”明显

理论上而言,换股中的特殊性税务处理最终既不会多缴税,也不会少缴税。但是在实践中,它可以递延纳税,如果再考虑到股息红利所得免税的话,其优点与一般性税务处理相比,节税效果明显。从这个意义上说,如采用特殊性税务处理就可以“避税”。

以宏发股份(600885)为例,其原名为力诺太阳,是一只业绩不佳的股票。2012年公司进行重组,重组计划分为两步。首先,实施重大资产置换。公司以截至评估基准日合法拥有的全部资产和负债,与有格投资等企业所合计持有厦门宏发75.01%的股权进行置换。其次,非公开发行股份。拟置出资产的账面价值为-4,295.24万元,评估价值为977.23万元;拟置入资产的账面价值为70,598.87万元,评估价值为237,659.61万元,拟置入资产与拟置出资产之间的差额236,682.38万元,由公司向有格投资等以非公开发行股份的方式支付。

在这一案例中,宏发股份付出价值为236,682.38万元的股权以及价值977.23万元的资产,换取了有格投资持有的厦门宏发75.01%的股权,因此可以选择特殊性税务处理,这种处理可以节省或递延纳税4亿多元。

就企业在股权交易中是否采用特殊性税务处理对公司的影响,以锦江股份(600754)的重大资产重组案可以做出更明白的解释。在该案例中,如适用特殊性税务处理,将使企业递延纳税金额接近10亿。2010年5月14日,锦江股份发布重大资产重组报告书,同上海锦江国际酒店集团进行重大资产置换。锦江股份以星级酒店业务资产与锦江酒店集团的“锦江之星”经济型酒店业务资产进行置换,以达到专业经营的目的。在该案例中,锦江酒店集团股权支付比例为89%,收购资产达到锦江股份的95.32%。因此,锦江股份和锦江酒店集团的资产重组行为符合59号文件特殊性税务处理的条件,可以享受特殊性税务处理。据测算,如果锦江股份的重组不符合特殊性税务处理条件,重组双方需要当期交纳企业所得税税款9.3亿元。

自然人股东并不适用

59号文提及的交易利益相关方均为企业法人,换股并购中,在被并购企业的股东为自然人的情况下,是否可以适用特殊性税务处理呢?答案是否定的,因为59号文仅针对企业所得税,而涉及自然人股东时适用个人所得税,需依据个人所得税法及相关政策处理。

例如:2010年4月公布的《威海广泰空港设备股份有限责任公司发行股份购买资产报告书》,威海广泰(002111)拟非公开发行股份收购自然人孙凤明持有的中卓时代75%的股权,中卓时代的注册资本为人民币5000万元,经过评估中卓时代全部股权价值7618.83万元,以此为依据确认被收购股权作价5700万元。威海广泰以第三届董事会第八次临时会议决议公告日为股票定价基准日,发行价以定价基准日前20个交易日的平均股价16.59元/股确认,共发行343.5805万股支付给孙凤明先生作为对价。

在该项交易中,孙凤明以自己持有的原值3750万元股权,投资到威海广泰,取得了价值5700万元的股票,该项增值是否需要按照财产转让所得缴纳个人所得税呢?这要分两种情况:

第一,在2011年以前无需缴纳个税。根据国税函[2005]319号文件,非货币性资产评估增值暂不征收个人所得税,孙凤明再次转让其持有的威海广泰公司股票时,由于根据财税[2009]167号文件规定,定向增发的限售股目前未明确纳入征收个人所得税范围,因此事实上这部分股权转让所得的个人所得税在现行政策框架下,被永久避掉了。

第二,2012年起需缴纳个税。国家税务总局2011年第2号公告的第522项规定国税函[2005]319号文件明确作废,意味着个人以非货币性资产对外投资也应当按照《个人所得税法实施条例》第10条的规定,非货币性资产对外投资的资产评估增值所得应该交税。另根据国税函[2011]89号文件关于苏宁环球房地产案件的批复,确定个人以股权投资到上市公司的资产评估增值应当缴纳个人所得税。因此,2011年以后对个人以非货币性资产对外投资征税,应该缴纳个人所得税。

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

- 会计电算化条件下的电算化审计2019-4-23 8:0:0

- 用友t3怎么备份2019-4-23 8:0:0

- 用友t3怎么备份帐套2019-4-23 8:0:0

- 用友t3怎么备份数据2019-4-23 8:0:0

- 用友t3怎么备份账套2019-4-23 8:0:0

- 用友t3怎么导入备份2019-4-23 8:0:0

- 用友t3怎么导出总账2019-4-23 8:0:0

- 用友t3怎么导出账套2019-4-23 8:0:0

- 用友t3怎么年度备份2019-4-23 8:0:0

- 用友t3怎么恢复备份2019-4-23 8:0:0

最新信息

扣除项目多谋划:算精细账 扣除项目多谋划:算精细账 国家总局《关于房地产开发企业土地清算管理有关问题的通知》(国税发[2006]187号)文件规定,土地增值税清算以国家有关部门审批的房地产开发项目为单位进行清算,对于分期开发的项目,以分期项目为单位清算。开发项目中同时包含普通住宅和非普通住宅的,应分别计算增值额。 《中华人民共和国土地增值税暂行条例实施细则》规定,人建造普通标准住宅出售,增值额未超过扣除项目金额之和20%的,免征土地增值税,因此普通标准住宅土地增值税可以进行有效的筹划。目前规定的扣除项目主要为5项:取得土地使用权所支付的金额、开发土地和新建房及配套设施的成本、开发土地和新建房及配套设施的费用、与转让房地产有关的税金、对从事房地产开发的纳税人可按前两项计算的金额之和加计20%的扣除。 假设A房地产开发公司2006年初开发B项目普通标准住宅小区,到2007年初已经办理大部分开发项目成本费用结算,住宅也处于销售阶段。经过仔细测算,B项目共发生成本费用如下:取得土地使用权所支付的金额为400万元,房地产开发成本600万元,开发土地和新建房及配套设施的期间费用100万元,预计取得住宅房屋销售收入1720万元,应缴纳税金及附加94.6万元(为方便,按95万元计算)。 依据以上数据,计算A公司应纳土地增值税: 扣除项目金额之和=400+600+100+95+(400+600)×20%=1395(万元); 增值额=1720-1395=325(万元); 增值率=325÷1395=23%;因此,应纳土地增值税=325÷30%=97.5(万元)。 如果B项目尚未全部完工结算,A公司为了节税,从美化小区环境出发,适当再投入一些开发费用,使增值率小于20%. 假设再投入X万元,只要符合[1720-(1395+X)]÷(1395+X)38.33万元。再考虑加计20%的扣除因素,38.33÷(1+20%)=31.9(万元)。也就是说,只要再投入不到32万元,该项目的增值率就小于20%,符合免税条件,可以不必缴纳97.5万元的土地增值税。 假如A公司再投入35万元改善小区环境,重新计算如下: 扣除项目金额之和=400+(600+35)+100+95+(635+400)×20%=1437(万元); 增值额=1720-1437=283(万元);增值率=283÷1437=19.69%,小于20%. 所以,B项目免征土地增值税。 这样,纳税人适当增加了住房的开发成本35万元,既美化了住宅小区的环境,提高了购房户的满意度,树立了企业良好的信誉,还节约了资金数十万元。 当然,企业在进行这项时,必须具备一定的条件,就是该项目的增值率要在超过并接近20%的比例幅度内。同时,在计算各项成本费用时,还要考虑税定的计税成本和费用,要为企业留有余地,不要算得太紧。同样的道理,在住宅尚未销售完毕的情况下,可以采用适当的降低价格。降价让利销售住房,控制项目的增值率,也可以达到筹划的目的。

U8.50明细账查询只能看到1-2月份的记录,3-6月份的记录无(已经记帐)U8.50明细账查询只能看到1-2月份的记录,3-6月份的记录无(已经记帐)

U8.50-明细账查询只能看到1-2月份的记录,3-6月份的记录无(已经记帐)

| 自动编号: | 1961 | 产品版本: | U8.50 |

| 产品模块: | 总账 | 所属行业: | 通用 |

| 适用产品: | 通用 | 关 键 字: | 明细账查询 |

| 问题名称: | 明细账查询只能看到1-2月份的记录,3-6月份的记录无(已经记帐) | ||

| 问题现象: | 明细账查询只能看到1-2月份的记录,3-6月份的记录无(已经记帐) | ||

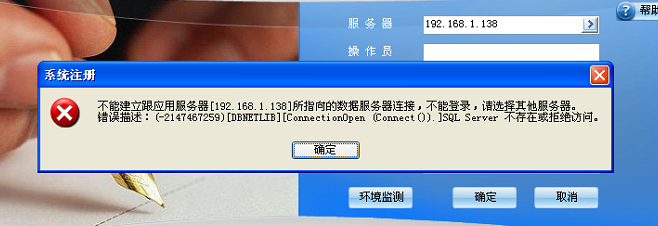

| 原因分析: | 数据库ufsystem里ua_period表里账套002,年份2006,3-12月份的对应启始日期为2003-3-1到2003-12-31。 | ||

| 解决方案: | 数据库ufsystem里ua_period表里账套002,年份2006,3-12月份的对应启始日期为2003-3-1到2003-12-31。修改3-12月份的启始日期为2006-3-1到2006-12-31,解决 温馨提示:如果您的问题还没有解决,欢迎进入用友云基地。 | ||