#北京同城会# 刚拿到会计证,没经验,是在一家没有会计的公司做出纳的好还是在代理公司做比较好,代理公司的工资低

2017-11-16 0:0:0 wondial#北京同城会# 刚拿到会计证,没经验,是在一家没有会计的公司做出纳的好还是在代理公司做比较好,代理公司的工资低

#北京同城会# 刚拿到会计证,没经验,是在一家没有会计的公司做出纳的好还是在代理公司做比较好,代理公司的工资低[]代理公司能学到更多的东西代理公司,虽然工资不高@无害der:我最后也选择了代理公司,那里氛围挺好的,看起来像个小家庭@龙铭心:嗯嗯,我最后也选了它,暂时少赚点钱吧[/微笑]

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

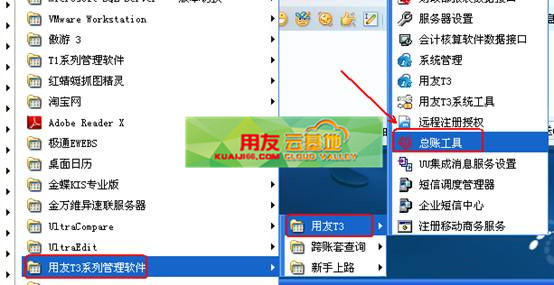

- T3卸载就会跳到安装界面去,用360工具也卸载不了。请问这种情况哪位老师遇见过,我们应该如何处理。谢谢、在线等。2019-4-30 8:0:0

- t310.8.2普及版无法反记账,在凭证菜单下没有恢复记账前状态,在对账界面按快捷键也无效,反结账正常,演示账套也这样2019-4-23 8:0:0

- T3建立年度账时提示iInvNTaxcost列名无效2019-4-23 8:0:0

- T3普及怎么反年结2019-4-23 8:0:0

- T3普及版共有几十个帐套,其中有两个帐套无法登陆,这个要怎么办呢?2019-4-23 8:0:0

- T3标准版10.8.2怎么反年结,我现在已经结账到2016年了,但是发现2015年有两张凭证做错了想修改想修改一下,怎么反年结啊2019-4-23 8:0:0

- 你好!我是记帐宝用户,2015年12月已结帐,但是退出后重新上2016年1月做帐时,把帐记完后查看明细帐没有了2015年的期初数,怎么办呢?求助!谢谢!2019-4-23 8:0:0

- 你好!电脑重装系统后,用友软件也重装了,以前的数据都恢复了,现做报表时发现左下角不显示表页,怎么设置,谢谢2019-4-23 8:0:0

- 你好,我是新来的单位会计以前没用过用友软件,快到16年了我不会年结转,请问到时能不能给我们远程一下,多谢了2019-4-23 8:0:0

- 你好,请问用友软件的供应商和往来单位是在一个界面?2019-4-23 8:0:0

最新信息

一般纳税人如何选择免税能使企业利益最大化 一般纳税人如何选择免税能使企业利益最大化 一般人兼营项目或者非增值税应税劳务而无法划分不得抵扣的进项税额的,规定是按销售比例法分摊的。按理说,进项税额是已销货物(应税货物和免税货物)及存货的进项税额,存货也应分摊,由于存货没有参与分摊进项税,有时转出的进项税额比放弃免税后计提的销项税额还大,出现了免税还增加税负的现象。因此,一些纳税人选择放弃增值税免税。 不过,纳税人选择免税或放弃免税都要综合考虑。如果选择免税,销售免税货物就不能开具增值税专用发票,不能开具增值税专用发票将会影响企业的经营业绩;如放弃免税,36个月内不得改变。因此,如何选择免税或放弃免税并使企业的利益最大化,是企业高管及人员面临的一个问题。下面用几个案例说明如何选择免税或放弃免税使企业的利益最大化。 3年内进项税额过大时,可以选择放弃免税 某小型航空运输公司是“营改增”一般纳税人,公司计划在未来的3年内加大航空器材的投入,加大货物运输业务,每年增加的进项税额比较大。由于公司新增的是货物运输业务,货物运输业务处于开拓期,货物运输收入不会很大。2013年,该公司计划购买航空器材花费金额1亿元,取得增值税进项税1700万元,消耗航空油料及后勤的进项税额为300万元,取得航空货物运输收入1000万元(不含税),飞机播洒农药服务收入555万元(含税)。如果该公司选择免税,飞机播洒农药服务应分摊的进项税=2000×555÷(1000+555)=713.83万元,这样就应转出进项税额为713.83元;如果选择放弃免税,即正常纳税的话,只需计提销项税额55万元(555÷1.11×11%),两者相差658.83万元。由于公司未来3年还要进行硬件投入,进项税额比较大,而货物运输收入不会增加许多,3年内放弃免税就比较合理。3年后,公司的货物运输业务增加比较大,加上前3年选择放弃免税政策没有分摊企业的进项税额(包括留抵税额),这时选择免税就比较好。因为货物运输的比例大,而免税货物分摊的进项税小,抵扣的进项税额就多,选择免税而分摊的进项税也不会超过放弃免税后计提的销项税额。 “高抵低征”行业纳税人,最好选择放弃免税 税定,购进农产品如是收购发票或者取得销售发票按买价和13%的扣除率计算进项税额,而销售农产品包括加工后仍为农业产品的则按含税销售额进行价税分离,如收购100元的农产品,计提进项税额13元,销售农产品的增值率要达到14.9%才能进项税额与销项税额平衡,增值税形成了“高抵低征”现象。如农产品经初级加工仍为农业产品,加工消耗的机器、水、电和配件等进项税额需要扣除,则需要更大的增值率才能使进项税额与销项税额平衡。目前,农产品加工企业的增值率普遍比较低,一般都会有留抵税,有的企业留抵税额还非常大,因此选择放弃免税会比较好。 比如,某大米加工厂2012年收购稻谷100万公斤,收购单价2.6元/公斤,支付收购金额260万元,计提进项税额33.8万元,生产大米52万公斤、细米14万公斤、细糠10万公斤、粗壳22万公斤,加工消耗电力3.64万元,进项税额0.6188万元,大米销售价为5元/公斤、细米及细糠的销售单价均为4.5元/公斤,粗壳的销售单价为2元/公斤。 根据《部、国家总局关于饲料产品免征增值税问题的通知》(财税〔2001〕121号)的规定,糠麸属单一大宗饲料为免税产品,大米加工厂可以选择免税。如果该大米加工厂放弃免税,细糠一项应计提的销项税额为14.04万元;如果选择免税,根据《增值税暂行条例实施细则》第二十六条的规定,一般纳税人兼营免税项目或者非增值税应税劳务而无法划分不得抵扣的进项税额的,按下列公式计算不得抵扣的进项税额:不得抵扣的进项税额=当月无法划分的全部进项税额×当月免税项目销售额、非增值税应税劳务营业额合计÷当月全部销售额、营业额合计,细糠应转出的进项税额=45÷(45+260+63+44)×(260+0.6188)=28.47万元,两者相差14.45万元。 该加工厂选择放弃免税,有助于自身在销售中处于有利地位。因为如果选择免税,细糠的购买方(油脂企业)就不能索取到增值税专用发票,购买方往往以此为由压低细糠的购买价格,使大米加工厂的利益受损。大米加工厂如果主动放弃免税,就可以正常开具增值税专用发票,也就能避免购买方(油脂企业)找借口压低细糠价格。 再有,这类企业放弃免税并不会导致其多缴税,因为这类企业的留抵税额本身比较大,放弃免税后计提的销项税额只是冲减了一部分留抵税,并不会改变留抵税格局。