捐赠固定资产纳税筹划

2016-4-27 0:0:0 wondial捐赠固定资产纳税筹划

捐赠固定资产纳税筹划企业接受捐赠的固定资产,应按规定确定的入账价值确认为捐赠收入,并计入当期应所得额,计算缴纳。企业取得的非货币性资产捐赠收入金额较大(接受捐赠的所得占应纳税所得额总额50%及以上的),并入一个纳税年度缴纳税款确有困难的,可以在不超过5年的期间内平均计入各年度的应纳税所得额。接受捐赠资产按税定确定的入账价值,是指根据有关凭据等确定的应计入应纳税所得额的接受非货币性资产的价值和由捐赠企业代为支付的进项税额,不含按及相关准则规定应计入受赠资产的由受赠企业另外支付或应付的相费。

固定资产的取得涉及企业所得税、增值税、、城市维护建设税、教育费附加等税种的缴纳。固定资产取得的纳税筹划是企业总体纳税筹划的内容之一,与广泛意义上的纳税筹划在原则、目标、方法与技巧上有着共同点。本文运用实例,对接受捐赠固定资产如下四种情况的纳税筹划作介绍。

一、受赠生产设备为企业不需用固定资产,取得该资产捐赠收入金额小于企业当年应纳所得税总额的50%

例1:乙公司总资产1800万元,其中股东权益1080万元,负债720万元(其中有息负债420万元),年利息32万元,贝塔值为2,市场风险溢价为5%,无风险利息率为2%,当年应纳税所得额为367万元,企业适用所得税税率为30%.

假设乙公司能够保持目前的资本结构和风险程度,能够继续按目前的负债成本。某年年末甲公司准备向其捐赠一台生产设备,假设在乙公司不打算使用该生产设备且乙公司在受赠时既不将该生产设备作为固定资产入账,也不将该生产设备纳入公司固定资产范围进行管理,而受赠的同时能将该生产设备出售的情况下,乙公司以后年度均盈利。那么根据双方确认捐赠生产设备的价值(公允价值)为175.5万元(含增值税25.5万元),甲公司提供的发票列明价格为125万元,增值税税额为25.5万元。乙公司接受该捐赠生产设备需支付装卸费1万元,乙公司出售该生产设备的市价为150万元(不含销项税额25.5万元),出售该生产设备需支付清理费用2万元。

1.公司将受赠设备立即以市价出售。乙公司因接受捐赠应纳相关所得税=175.5×30%=52.65(万元)。则:

出售该受赠资产=150-(150+1)-2=-3(万元)。

处理该受赠资产损失节税=3×30%=0.9(万元)。

因乙公司未将该生产设备纳入固定资产范围进行管理,且并未使用,所以其进项税额可以抵扣,那么其应纳增值税税额=25.5-25.5=0(万元)。

乙公司因取得并出售该生产设备承担的税负总额=52.65-0.9=51.75(万元)。

乙公司因取得并出售该生产设备现金流入合计=150+25.5-2-1-51.75=120.75(万元)。

2.假设因该设备确为乙公司不需用固定资产,经协商,甲公司同意改为捐赠同等价值的货币资金175.5万元。则:

(1)乙公司因受赠货币资金应纳相关所得税=175.5×30%=52.65(万元);

(2)乙公司因受赠货币资金现金流入量=175.5-52.65=122.85(万元)。

3.假设甲公司同意改为捐赠货币资金,但捐赠金额只限于出售该生产设备后所得的货币资金,甲公司出售该生产设备所得价款为175.5万元(含增值税25.5万元),支付清理费2万元,则甲公司出售该生产设备所得资金为173.5万元(150+25.5-2),即乙公司可得捐赠货币资金173.5万元。则:

(1)乙公司因受赠货币资金应纳相关所得税=173.5×30%=52.05(万元);

(2)乙公司因受赠货币资金现金流入量=173.5-52.05=121.45(万元)。

由以上分析可知,在上述条件下,当取得资产捐赠收入金额小于企业当年应纳所得税总额的50%时,乙公司受赠方式的最优方案是接受捐赠同等价值的货币资金,其次是受赠后出售该生产设备取得货币资金。

二、受赠生产设备为企业不需用固定资产,取得该资产捐赠收入金额不小于企业当年应纳所得税总额的50%

例2:承上例,假设双方确认捐赠生产设备的价值(公允价值)为198.9万元(含增值税28.9万元),甲公司提供的发票列明价格为170万元,增值税税额为28.9万元。

1.乙公司可以将该生产设备出售、出租,但考虑到出租回收资金慢,目前公司又需资金投入,故准备以市价198.9万元(含增值税28.9万元)出售,支付清理费3万元。则:

股东期望报酬率=2%+2×(5%-2%)=8%。

乙公司综合资金成本=420÷1800×32÷420×(1-30%)+1080÷1800×8%=6%。

乙公司因取得的捐赠收入金额198.9万元大于该公司当年应纳所得税总额367万元的50%,可以在5年内平均计入应纳税所得额,那么乙公司每年计入应纳税所得额的金额=198.9÷5=39.78(万元)。

乙公司接受捐赠应纳所得税税额现值=39.78×[P/A,6%,4)+1]×30%=39.78×(3.4651+1)×30%=53.29(万元)。

出售该受赠资产损益=170-170-3=-3(万元)。

处理该受赠资产损失节税=3×30%=0.9(万元)。

因乙公司未将该受赠生产设备纳入固定资产范围进行管理,且并未使用,所以其进项税额可以抵扣,那么其应纳增值税=28.5-28.5=0(万元)。

乙公司取得并出售该生产设备承担的税负总额=53.29—0.9=52.39(万元)。

乙公司取得并出售该生产设备现金流人合计=170+28.9—3—5239=143.511(万元)。

2.假设因该生产设备确实为乙公司不需用固定资产,经协商,甲公司同意改为捐赠同等价值的货币资金198.9万元。那么乙公司接受捐赠货币资金只能并入当年应纳税所得额中交纳所得税。则:

(1)乙公司因受赠货币资金应纳相关所得税=198.9×30%=59.67(万元);

(2)乙公司因受赠货币资金现金流入量=198.9-59.67=139.23(万元)。

3.假设甲公司同意改为捐赠货币资金,但捐赠金额只限于出售该生产设备后所取得的货币资金,甲公司出售该生产设备所得价款为198.9万元(含增值税28.9万元),支付清理费3万元,则甲公司出售该生产设备所得资金为195.5万元(170+28.9-3),即乙公司可得捐赠货币资金195.5万元。则:

(1)乙公司因受赠货币资金应纳相关所得税=195.5×30%=58.65(万元);

(2)乙公司因受赠货币资金现金流入量=195.5-58.65=136.85(万元)。

由以上分析可知,在上述条件下,当取得资产捐赠收入金额大于企业当年应纳所得税总额的50%时,乙公司受赠方式的最优方案是接受捐赠实物,其次是受赠同等价值货币资金。

三、受赠生产设备为企业需用固定资产,取得该资产捐赠收入金额小于企业当年应纳所得税总额的50%

例3:承例1,假设双方确认捐赠生产设备的价值(公允价值)为175.5万元(含增值税25.5万元),甲公司提供的发票列明价格为125万元,增值税税额为25.5万元。乙公司接受捐赠该设备需支付装卸费1万元。该设备每年可为公司带来增量收入100万元,从第3年起乙公司每年需支付维护费用0.5万元,该设备可使用10年,第10年乙公司可收回残值20万元(不考虑其他清理费用)。市场上存在同类更先进的设备,价值200万元(不含增值税34万元),每年可为乙公司带来增量收入120万元,从第3年起乙公司每年需支付维护费用0.8万元,该设备可使用10年,第10年乙公司可收回残值30万元(不考虑其他清理费用)。税法规定该类设备折旧年限为10年,残值率为5%.乙公司可以175.5万元(含增值税25.5万元)将受赠设备售出,但须支付清理费用2万元。

股东期望报酬率=2%+2×(5%-2%)=8%。

乙公司综合资金成本=420÷1800×32÷420×(1-30%)+1080÷1800×8%=6%。

1.假设乙公司接受该设备并投入使用。乙公司因接受捐赠应纳相关所得税=175.5×30%=52.65(万元)。则:

受赠固定资产入账价值=175.5+1=176.5(万元)。

税法规定受赠固定资产的年折旧金额=176.5×(1-5%)÷10=16.77(万元)。

该固定资产折旧抵税现值=16.77×(P/A,6%,10)×30%=16.77×7.3601×30%=37.03(万元)。

因该设备第10年末残值收入为20万元,则按税法规定残值=176.5×5%=8.83(万元),收回残值收益应纳所得税=(20-8.83)×30%=3.35(万元)。

则该设备残值收入净额现值=(20-3.35)×(P/s,6%,10)=16.65×0.5584=9.3(万元)。

乙公司支付维护费用净额现值=0.5×(P/A,6%,8)×(1-30%)×(P/S,6%,2)=0.5×6.2098×70%×0.89=1.936(万元)。

与该受赠设备有关的税负现值合计=100×(P/A,6%,10)×30%+52.65+3.35×(P/S,6%,10)-0.5×(P/A,6%,8)×30%×(P/S,6%,2)-37.03=220.8+52.65+3.35×0.5584-0.5×6.2098×30%×0.89-37.03=237.46(万元)。

乙公司获得的现金流入量合计=100×(P/A,6%,10)×(1-30%)-52.65+37.03+9.3-1.93=515.21-52.65+37.03+9.3-1.93=506.96(万元)。

2.假设乙公司仍可选择第一种情况的三种受赠方式,并补充差额资金于年末购置先进设备后投入使用,我们只需要计算使用先进设备给公司带来的现金流量,再结合三种受赠方式下现金流入量即可得出最优方案。

购置新设备现金流出量234万元,新设备年折旧额=234×(1-5%)÷10=22.23(万元)。则:

(1)新设备折旧抵税现值=22.23×(P/A,6%,10)×30%=22.23×7.3601×30%=49.08(万元);

(2)新设备第10年末残值收入30万元,税法规定残值=234×5%=11.7(万元);

(3)残值收益净额=30-11.7=18.3(万元);

(4)残值收益应纳所得税=18.3×30%=5.49(万元);

(5)残值收益净额现值=(30-5.49)×(P/S,6)=24.5×0.5584=13.69(万元);

(6)支付维护费用净额现值=0.8×(P/A,6%,8)×(1-30%)×(P/S,6%,2)=0.8×6.2098×70%×0.89=3.09(万元);

(7)与该设备有关的税负现值合计=120×(P/A,6%,10)×30%-49.08+5.49×(P/S,6%,10)-0.8×(P/A,6%,8)×30%×(P/S,6%,2)=264.96-49.08+5.49×0.5584-0.8×6.2098×30%×0.89=264.96-49.08+3.07-1.33=217.62(万元);

(8)乙公司获得的现金流入量合计=120×(P/A,6%,10)×(1-30%)+49.08+13.69-3.09-234=618.25+49.08+13.69-3.09-234=443.93(万元)。

因此,乙公司接受捐赠生产设备后将其售出再购入先进设备时,其现金流量合计=443.93+120.75=564.68(万元)。

税负合计=217.62+51.84=269.46(万元)。

接受捐赠同等价值货币资金并购入先进设备时,乙公司现金流量合计=443.93+122.85=566.78历元)。

税负合计=217.62+52.65=270.27(万元)。

接受捐赠售后所得货币资金并购入先进设备时,乙公司现金流量合计=443.93+121.45=565.38(万元)。

税负合计=217.62+52.05=269.67(万元)。

由以上分析可知,在上述条件下,存在更为先进的设备时,企业应选择使用新设备更为有利。

四、受赠生产设备为企业需用固定资产,取得该资产捐赠收入金额不小于企业当年应纳所得税总额的50%

例4:承例1,假设双方确认捐赠生产设备的价值(公允价值)为198.9万元(含增值税28.9万元),甲公司提供的发票列明价格为170万元,增值税税额为28.9万元。乙公司接受该捐赠生产设备需支付装卸费1万元。该生产设备每年可为公司带来增量收入100万元,从第3年起公司每年需支付维护费用0.5万元,该生产设备可使用10年,第10年公司可收回残值20万元(不考虑其他清理费用)。市场上存在同类更先进的设备,价值234万元(含增值税),每年可为公司带来增量收入120万元,从第3年起公司每年需支付维护费用0.8万元,该设备可使用10年,第10年公司可收回残值30万元(不考虑其他清理费用)。税法规定该类设备折旧年限为10年,残值率为5%.公司可以175.5万元(含增值税25.5万元)将受赠生产设备售出,但须支付清理费用2万元。

股东期望报酬率=2%+2×(5%-2%)=8%。

乙公司综合资金成本=420÷1800×32÷420×(1-30%)+1080÷1800×8%=6%。

1.乙公司因取得的捐赠收入金额198.9万元大于该公司当年应纳税所得额367万元的50%,可以在5年内平均计入应纳税所得额,故乙公司每年计入应纳税所得额的金额=198.9÷5=39.78(万元)。

乙公司接受捐赠应纳所得税额现值=39.78×[P/A,6%,4)+1]×30%=39.78×(3.4651+1)×30%=53.29(万元)。

受赠固定资产入账价值=198.9+1=199.9(万元)。

税法规定受赠固定资产的年折旧金额=199.9×(1-5%)÷10=18.99(万元)。

该固定资产折旧抵税现值=18.99×(P/A,6%,10)×30%=18.99×7.3601×30%=41.93(万元)。

因该设备第10年末残值收入为20万元,则按税法规定其残值=199.9×5%=10(万元),收回残值收益应纳所得税=(20-10)×30%=3(万元)。

则该设备残值收入净额现值=(20-3)×(P/S,6%,10)=17×0.5584=9.49(万元)。

乙公司支付维护费用净额现值=0.5×(P/A,6%,8)×(1-30%)×(P/S,6%,2)=0.5×6.2098×70%×0.89=1.93(万元)。

与该受赠设备有关的税负现值合计=100×(P/A,6%,10)×30%+53.29+3×(P/S,6%,10)-0.5×(P/A,6%,8)×30%×(P/S,6%,2)-41.93=220.8+53.29+3×0.5584-0.5×6.2098×30%×0.89-41.93=233.01(万元)。

乙公司获得的现金流入量合计=100×(P/A,6%,10)×(1-30%)-53.29+41.93+9.49-1.93=515.21-53.29+41.93+9.49-1.93=511.41(万元)。

2.假设乙公司仍可选择第二种情况的三种受赠方式,并补充差额资金于年末购置先进设备后投入使用,我们只需要计算使用先进设备给公司带来的现金流量,再结合三种受赠方式下现金流入量即可得出最优方案。

购置新设备现金流出量234万元,新设备年折旧额=234×(1-5%)÷10=22.23(万元)。则:

(1)新设备折旧抵税现值=22.23×(P/A,6%,10)×30%=22.23×7.3601×30%=49.08(万元);

(2)新设备第10年末残值收入30万元,税法规定残值234×5%=11.7(万元);

(3)残值收益净额=30-11.7=18.3(万元);

(4)残值收益应纳所得税=18.3×30%=5.49(万元);

(5)残值收益净额现值=(30-5.49)×(P/S,6%,10)=24.51×0.5584=13.69(万元);

(6)支付维护费用净额现值=0.8×(P/A,6%,8)×(1-30%)×(P/S,6%,2)=0.8×6.2098×70%×0.89=3.09(万元);

(7)与该设备有关的税负现值合计=120×(P/A,6%,10)×30%-49.08+5.49×(P/S,6%,10)-0.8×(P/A,6%,8)×30%×(P/S,6%,2)=264.96-49.08+5.49×0.5584-0.8×6.2098×30%×0.89=264.96-49.08+3.07-1.33=217.62(万元);

(8)乙公司获得的现金流入量合计=120×(P/A,6%,10)×(1-3%)+49.08+13.69-3.09-234=618.25+49.08+13.69-3.09-234=443.93(万元)。

因此,乙公司接受捐赠生产设备后将其售出再购入先进设备时,乙公司获得的现金流量合计=443.93+143.51=587.44(万元)。

税负合计=217.62+52.39=270.01(万元)。

接受捐赠同等价值货币资金并购入先进设备时,乙公司获得的现金流量合计=443.93+139.23=583.16(万元)。

税负合计=217.62+59.67=277.29(万元)。

接受捐赠售后所得货币资金并购入先进设备时,乙公司获得的现金流量合计=443.93+136.85=580.78(万元)。

税负合计=217.62+58.65=276.27(万元)。

由以上分析可知,在上述条件下,存在更为先进的设备时,企业应选择使用新设备更为有利。

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

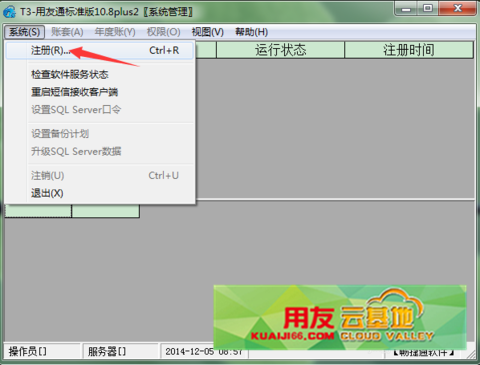

- 登录T3提示运行错误48 无法找到文件 getAccossmode 卸载软件重新安装 T3卸载不掉怎么办2019-5-10 7:0:0

- 用友T3用友通系统重装后,没有账套备份,如何恢复账套2019-4-29 8:0:0

- 用友T3用友通年度结转后,库存期初查询不到数据2019-4-23 8:0:0

- 用友T3用友通年度结转之后新打印不能使用2019-4-23 8:0:0

- 用友T3用友通年度结转2019-4-23 8:0:0

- 用友T3用友通年底建新年度账时提示不成功2019-4-23 8:0:0

- 用友T3用友通已经超过使用年限,仍计提折旧2019-4-23 8:0:0

- 用友T3用友通已开发票未收款的数据结转不到下一年度2019-4-23 8:0:0

- 用友T3用友通已备份数居库的磁盘上结构版本为611,服务器支持版本为5392019-4-23 8:0:0

- 用友T3用友通已减少的资产删除不了2019-4-23 8:0:0

最新信息

用友U8.61上月在基础设置中新增加人员档案,本月在薪资管理的人员档案中参照不到U8.61上月在基础设置中新增加人员档案,本月在薪资管理的人员档案中参照不到

U8.61-上月在基础设置中新增加人员档案,本月在薪资管理的人员档案中参照不到

| 自动编号: | 2000 | 产品版本: | U8.61 |

| 产品模块: | 薪资管理 | 所属行业: | 通用 |

| 适用产品: | 861 | 关 键 字: | 人员档案 |

| 问题名称: | 上月在基础设置中新增加人员档案,本月在薪资管理的人员档案中参照不到 | ||

| 问题现象: | 上月在基础设置中新增加人员档案。本月在薪资管理的人员档案中参照不到。但在基础档案中删除此人员时,提示已在薪资模块使用 | ||

| 原因分析: | 因人员调出,在数据库里有该人员编码 | ||

| 解决方案: | 删除不用的数据后再添加 温馨提示:如果您的问题还没有解决,欢迎进入用友云基地。 | ||