新企业所得税纳税申报表体系的解读

2016-4-9 0:0:0 wondial新企业所得税纳税申报表体系的解读

新企业所得税纳税申报表体系的解读企业涉税风险是企业的涉税行为因未能正确有效遵守税收政策法规而导致企业现实利益或者未来利益的可能损失,具体表现为企业涉税行为影响了自身纳税准确性,结果是企业多交了税或者少交了税,为此需要承担经济处罚或刑事处罚的责任。

企业所得税由于涉及的政策面比较广,应纳税额的计算难度比较大。如果申报表在体系结构的设计上能体现所得税政策要求,无疑将会降低填报难度,有利于提高纳税遵从度,也便谒拔窕?关加强税收征管。近年来,随着企业所得税政策的不断完善和企业财务会计制度的调整变化,加上原申报表本身在体系结构的设计上也存在一定的缺陷,使得原申报表不能全面体现和贯彻企业所得税政策及征管的要求。原来为了正确填报申报表,常常是先根据政策计算出应纳税所得额和应纳税额,然后再把有关数据套在报表各项中,报表的填报很不方便.

为贯彻落实全国所得税管理工作会议精神,按照企业所得税科学化、精细化管理的要求,配合汇算清缴改革,进一步规范企业所得税纳税申报,总局日前下发了《关于修订企业所得税纳税申报表的通知》(国税发[2006]56号)(以下简称新申报表)。新申报表紧扣现行所得税政策进行设计,基本上能体现所得税政策要求,“按表索骥”就能很快计算出应纳税所得额和应纳税额,便于纳税人申报表填报和正确执行所得税政策,同时也有利于今后加强所得税征管,实现所得税的精细化管理。新申报表在体系结构的设计上主要有以下特点:

一是应纳税所得额的确定程序采用收支法,整个报表体系分为收入总额,扣除项目、应纳税所得额的计算和应纳所得税额的计算四部分。报表上的项目除投资收益、投资转让净收入和投资转让成本完全由税法认定外,收入总额包括会计上确认的收入(有些税法上当期并不确认)和会计上虽不确认但税法上应确认的收入,扣除项目包括会计上确认的成本费用(有些税法上当期并不确认)和会计上虽不确认但税法上应确认的成本费用,因此收入总额和扣除项目并不完全由税法认定,对会计与税收差异集中在“应纳税所得额的计算”部分进行纳税调整。

在新所得税报表中有一个疏忽之处,即在“扣除项目”部分,规定罚款支出为依据税收政策规定可以扣除的项目,在“应纳税所得额的计算”部分又作为纳税调整增加项目再次反映,这就相当于将不允许税前扣除的罚款支出作了两次纳税调整。因此,对于附表二(1)《成本费用明细表》第18至25行“营业外支出”填表说明:“填报纳税人按照会计制度核算的”营业外支出“中剔除捐赠支出后的余额,依据税收政策规定可以扣除的项目”,应删除最后一句,即“依据税收政策规定可以扣除的项目”。根据上述对新申报表体系结构的分析,对于“扣除项目”部分的罚款支出,应按会计口径填报;对于税收与会计的差异(这里指不允许税前扣除的罚款支出)应在“应纳税所得额的计算”部分的纳税调整增加项目反映。

二是应纳税所得额的确定基本上建立在会计核算的基础上,降低了报表的填报难度,有利于提高纳税遵从度。对税收与会计差异的处理,专门增加了两张附表,即《纳税调整增加项目明细表》和《纳税调整减少项目明细表》;在《销售(营业)收入及其他收入明细表》中,将销售(营业)收入分为主营业务收入、其它业务收入和视同销售收入,其中主营业务收入和其它业务收入的数据完全来自相应的会计科目;《成本费用明细表》的结构特点与《销售(营业)收入及其他收入明细表》相似。

三是在“应纳税所得额的计算”部分,对各项的编排以及填报金额的临界限制完全体现了现行所得税政策要求,便于企业所得税纳税人正确填报,有利于降低纳税人的涉税风险,现对此特点作一简要分析。

“应纳税所得额的计算”各项填报项目如下:

第13行:纳税调整前所得(6-12)

第14行:加:纳税调整增加额(请填附表四)

第15行:减:纳税调整减少额(请填附表五)

第16行:纳税调整后所得(13 14-15)

第17行:减:弥补以前年度亏损(填附表六)(17≤16)

第18行:减:免税所得(请填附表七)(18≤16-17)

第19行:加:应补税投资收益已缴所得税额

第20行:减:允许扣除的公益救济性捐赠额(请填附表八)

第21行:加计扣除额(请填附表九)(21≤16-17-18 19-20)

第22行:应纳税所得额(16-17-18 19-20-21)

当“弥补亏损”、“公益、救济性捐赠”、“技术开发费加扣”三项税收政策在同一企业同一年度适用时,如果计算的先后顺序不一样,最后计算的结果也不一样。由于原申报表在体系结构的设计上不能完全体现所得税政策要求,对此三项扣减项目的编排不符合所得税政策,使得税企之间为此争执不休,不仅纳税人,就是税务机关内部意见也不统一。而新报表的设计紧扣现行所得税政策,对这三项扣减项目的编排完全体现了当前所得税政策要求,即便于纳税人正确填报,也有利于税务机关加强所得税征管

补亏、捐赠的计算应遵循的顺序。《企业所得税暂行条例》第六条规定,纳税人用于公益、救济性的捐赠,在年度应纳税所得额3%以内的部分,准予扣除,超过部分不得扣除。根据该规定,计算捐赠扣除时,一般应作为纳税调整的最后一个项目。而弥补亏损只是纳税调减的一个正常项目,因此,“年度应纳税所得额的3%”(后来又有全额扣除,按10%扣除等)应当是弥补了以前年度亏损后的应纳税所得额。所以,补亏与捐赠的计算顺序应当是“先补亏,后捐赠”。

补亏、捐赠、加扣的计算应遵循的顺序。《国家税务总局关于印发<企业技术开发费税前扣除管理办法>的通知》(国税发[1999]49号)文件规定,纳税人发生的技术开发费比上年增长达到10%以上的,经税务机关审核批准,允许再按技术开发费实际发生额的50%抵扣当年度的应纳税所得额。如果其实际发生额的50%大于企业当年度纳税所得额的,可准予抵扣其不超过应纳税所得额的部分;超过部分,当年和以后年度均不再予以抵扣。亏损企业发生的技术开发费可以据实扣除,但不实行增长达到一定比例抵扣应纳税所得额的办法。由此可见,“加扣”政策的上述限制决定了其计算的顺序必须在“捐赠”之后。因此,正确的计算顺序应当是“先补亏、后捐赠、再加扣”。

根据《国务院关于印发实施〈国家中长期科学和技术发展规划纲要(2006?D2020年)〉若干配套政策的通知》(国发[2006]6号)文件规定,为加大对企业自主创新投入的所得税前抵扣力度,允许企业按当年实际发生的技术开发费用的150%抵扣当年应纳税所得额。实际发生的技术开发费用当年抵扣不足部分,可按税法规定在5年内结转抵扣。需要说明的是,这个政策仅适用于企业技术开发项目中经认定的自主创新项目(需要相关部门制定配套政策进行认定),并不适用企业所有的技术开发项目。

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

- 东赞电池科技有限公司电话号码2019-4-27 8:0:0

- 东运汽车用品有限公司电话号码2019-4-27 8:0:0

- 东运真空技术有限公司电话号码2019-4-27 8:0:0

- 东悦贸易有限公司电话号码2019-4-27 8:0:0

- 东月照明电器有限公司电话号码2019-4-27 8:0:0

- 东远包装印刷制品有限公司电话号码2019-4-27 8:0:0

- 东远机械设备有限公司电话号码2019-4-27 8:0:0

- 东源新辉煌矿业有限公司电话号码2019-4-27 8:0:0

- 东粤实业有限公司销售部电话号码2019-4-27 8:0:0

- 东莞中信电子有限公司电话号码2019-4-27 8:0:0

最新信息

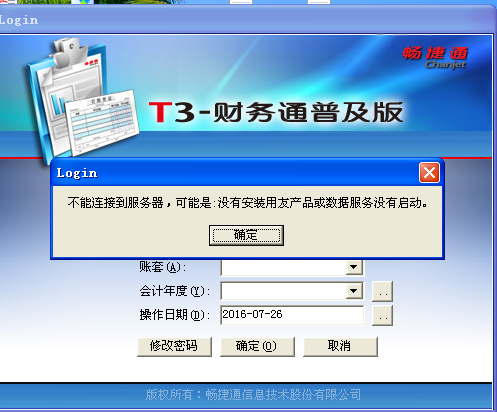

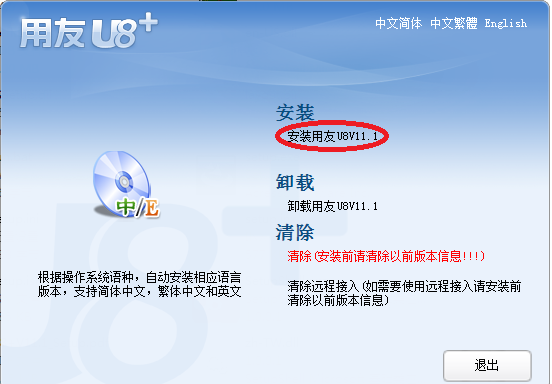

U8.50登陆不到用友U8.50登陆不到用友

U8.50-登陆不到用友

| 自动编号: | 17304 | 产品版本: | U8.50 |

| 产品模块: | 总账 | 所属行业: | 通用 |

| 适用产品: | V8.21,CWT | 关 键 字: | 系统登陆 |

| 问题名称: | 登陆不到用友 | ||

| 问题现象: | 登陆用友时报行业性质不符 | ||

| 原因分析: | 进数据库发现行业性质相符,将杀毒软件关闭,无效。将防火墙关闭,问题解决。由于防火墙关闭了某个端口导致。 | ||

| 解决方案: | 重新设置防火墙端口设置,开放1433和4630端口,问题解决。 温馨提示:如果您的问题还没有解决,欢迎进入用友云基地。 | ||