引入新股东后原股东丧失控制权的财税处理

2016-1-6 0:0:0 wondial引入新股东后原股东丧失控制权的财税处理

引入新股东后原股东丧失控制权的财税处理 新修订的《企业会计准则第2号———长期股权投资》(以下简称“新长期股权投资准则”)将《企业会计准则解释第4号》的第四条纳入准则正文,明确了处置部分股权投资或其他原因丧失了对原有子公司控制权的处置后剩余股权的会计处理。

《新长期股权投资准则》第十五条规定,投资方因处置部分权益性投资等原因丧失了对被投资单位控制的,在编制个别财务报表时,处置后的剩余股权能够对被投资单位实施共同控制或施加重大影响的,应当改按权益法核算,并对该剩余股权视同自取得时即采用权益法核算进行调整;处置后的剩余股权不能对被投资单位实施共同控制或施加重大影响的,应当改按《企业会计准则第22号———金融工具确认和计量》的有关规定进行会计处理,其在丧失控制日的公允价值与账面价值间的差额计入当期损益。

在实务中,母公司丧失对子公司控制权有不同的方式,除了直接简单的股权转让,最常见的是引入新的投资者。在引入新投资者的情况下,虽然原母公司没有直接的股权处置现金流入,但股权被稀释到一定程度,也可能丧失对被投资企业的控制权,在剩余股权仍然构成对被投资单位的共同控制或重大影响时,须要遵循准则的上述规定进行会计处理。与直接处置股权时处置收益的方式不同,股权被动稀释丧失控制权时的投资收益需要推算,下面以一个例子进行说明。

假设2010年6月A公司收购B公司100%的股权,收购价1 000万。收购时,B公司的账面净资产900万,可辨认净资产公允价值1 000万(差异100万为土地评估增值,剩余使用年限为25年)。2014年6月30日,B公司账面净资产1 000万,增加的100万为A公司收购后按账面价值计算的净利润,其中上半年净利润10万。当日引入新的投资者C,C公司出资1 200万获得B公司51%的股权,形成控制;A公司的持股比例降为49%,失去对B公司的控制权。

在丧失对B公司的控制权之日,A公司单体报表层面需要作视同股权处置处理,实务中常用分步法处理,具体方法如下(单位:万元):

(1)假定A公司对B公司增资1 200万,A公司的会计处理为:

借:长期股权投资 1 200

贷:其他应付款1 200

(2)假设A公司转让B公司51%的股权给C公司,A公司的会计处理为:

借:其他应付款 1 200

贷:长期股权投资

1 122(1000+1200)×51%

投资收益 78

(3)对剩余股权视同自取得时即采用权益法核算进行调整,首先是将B公司的账面净利润换算成按取得投资时各项资产公允价值计量的净利润,金额为100-100÷25×4=84万,A公司的会计处理为:

借:长期股权投资———损益调整 41.16(84×49%)

贷:未分配利润36.26

投资收益4.9(10×49%)

经上述调整,A公司长期股权投资的账面价值为1 000+1 200-1 122+41.16=1 119.16万。进一步对其验证,引入新的投资者后,A公司在B中权益的份额按初始投资时各项资产公允价值持续计算为(1000+100-100÷25×4+1200)×0.49=1 119.16万。

综上,对分步法的会计处理进行合并,A单体报表层面的会计处理为:

借:长期股权投资 78

长期股权投资———损益调整 41.16

贷:未分配利润36.26

投资收益 82.9(4.9+78)

上面介绍的方法是假定先增资后转让的情况。当然,在分步法处理的时候也可以变换顺序,假定先转让再同比增资,具体说明如下:

(1)假定A公司先转让B公司51%的股权给C公司,转让对价为1 200×49%=588万,会计处理为:

借:其他应收款 588

贷:长期股权投资 510

投资收益 78

(2)假设A公司和C公司按持股比例对B公司增资,其中A公司出资1 200×49%=588万,C公司出资1 200-588=612万,则A公司的会计处理为:

借:长期股权投资 588

贷:其他应收款 588

(3)对剩余股权视同自取得时即采用权益法核算进行调整,首先是将B公司的账面净利润换算成按取得投资时各项资产公允价值计量的净利润,金额为100-100÷25×4=84万,A公司的会计处理为:

借:长期股权投资———损益调整 41.16(84×49%)

贷:未分配利润 36.26

投资收益 4.9

殊途同归,此种方法与第一种分步法结果一致。调整后A公司长期股权投资的账面价值为1 000-510+588+41.16=1 119.16万。

在所得税处理方面,与股权投资相关的收益包括股息红利和股权转让收益,本例中因被投资单位引入新的投资者产生的投资82.9万恰好包含这两个方面。对于其中的4.9万,属于权益法计量产生的会计收益,尚未实现,因此暂不需要缴纳企业所得税,以后分红的时候,如果符合免税条件,也不用缴纳企业所得税。

另外,对于其中的78万,从会计上看,是由于股权被稀释而被动产生的股权转让收入,那么,这部分投资收益是否需要在2014年当期缴纳企业所得税呢?目前税法对此还没有明确的规定。笔者认为,该部分投资收益的所得税应按如下方式处理: (1)首先,在2014年不需要缴纳企业所得税,原因是此部分投资收益尚没有真正实现,股权投资并没有真正处置。如果此时征税,对A公司来说是不公平的。假如A公司没有其他经营,根本无法保证缴纳所得税的资金来源。

(2)A公司的计税基础仍然为1 000万,若以后会计期间投资被处置,无论会计上核算的处置收益是多少,在计算税收上的转让收益时,都应以初始投资成本为计税基础。

(3)对于2014年确认的股权稀释产生的投资收益78万,应确认递延所得税负债及所得税费用。

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

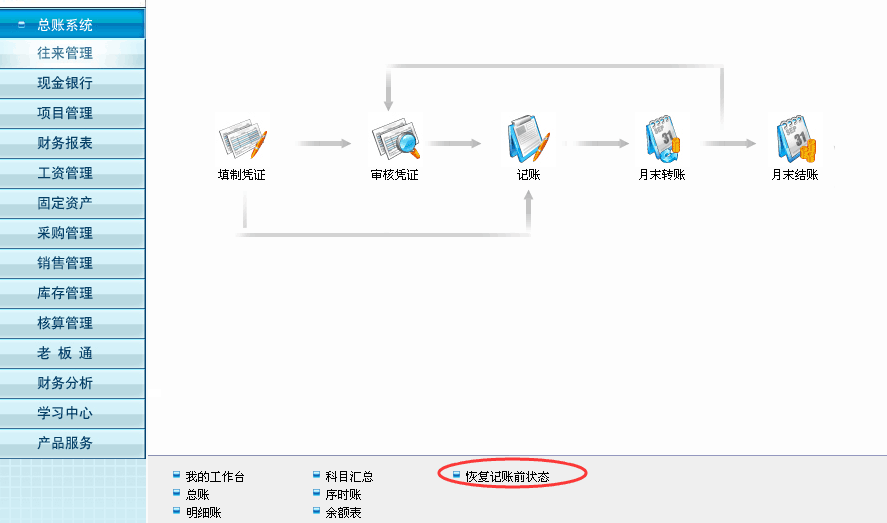

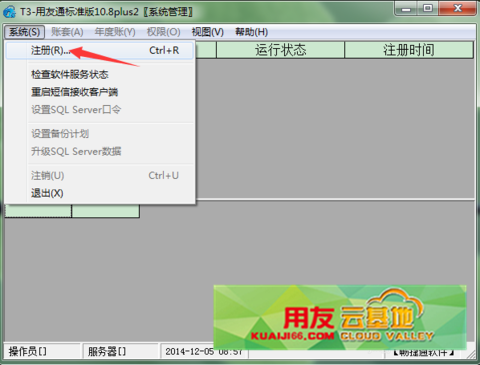

- 用友软件凭证填制环节常见问题及解决方案2019-4-23 8:0:0

- 怎么审核记账凭证用友2019-4-23 8:0:0

- 怎么成批审核凭证2019-4-23 8:0:0

- 怎样反审核凭证2019-4-23 8:0:0

- 怎样取消审核凭证2019-4-23 8:0:0

- 怎样取消已审核凭证2019-4-23 8:0:0

- 怎样审核凭证2019-4-23 8:0:0

- 怎样审核原始凭证2019-4-23 8:0:0

- 怎样审核拨款凭证2019-4-23 8:0:0

- 怎样审核记账凭证2019-4-23 8:0:0